關於無敵怪醫

目前只知道無敵怪醫出沒於聚財網,雖然怪醫先生已將文章變不見,但如果有心,應該可以尋求Google大神或聚財老網友的幫忙,而找到一部份的文章。這邊僅就我手頭上有存檔的文章轉貼出來分享給大家。

本文是針對上一篇文章:[轉]怪醫理論及公式所由伸出來的補充說明。

目前只知道無敵怪醫出沒於聚財網,雖然怪醫先生已將文章變不見,但如果有心,應該可以尋求Google大神或聚財老網友的幫忙,而找到一部份的文章。這邊僅就我手頭上有存檔的文章轉貼出來分享給大家。

本文是針對上一篇文章:[轉]怪醫理論及公式所由伸出來的補充說明。

大家都知道,比爾‧蓋茲(Bill Gates)喜歡閱讀,還會在其個人部落格:Gatesnote 寫寫讀書心得。從2010年蓋茲推薦讓每個孩子都發光 以及超爆蘋果橘子經濟學(SuperFreakonomics)開始,每年固定發表推薦書單,夏日一次,年尾冬季又一次,加上有時還會不定時額外推薦,累積到2020年夏季,總共推薦了150本書。

會開始撰寫推薦書單是因為喜歡閱讀的蓋茲想知道自己的閱讀興趣,於是開始紀錄觀察自己的閱讀習慣。本文從比爾‧蓋茲推薦的這150本書裡為你精選5本書,這些書體現他的閱讀趣味,也反應出他最關心的問題,一起來看看這位在世界具有影響力,曾經的首富的閱讀興趣以及其關心的問題。

只知道黃昏的歲月曾出沒於BBS的finance新聞群組討論區,手頭上有的資料只有幾篇關於談論外匯以及利率的相關分享文章。

這邊僅就我手頭上有存檔的文章轉貼出來分享給大家。

中世紀是歐洲歷史上的一個時代,始於西羅馬帝國(西元476年)的滅亡,終于東羅馬帝國(西元1453年)的滅亡,最後融入文藝復興運動和大航海時代中。而中世紀一詞是從15世紀後期的人文主義者開始使用的,在分析歐洲歷史之中,歐洲可分為三個主要歷史時期:古典時代、中世紀以及近代。

皇帝還是教皇誰才能掌握中世紀的權力?維京人、諾曼人和日耳曼人之間有什麼關係?為什麼電影馴龍高手(How to Train Your Dragon)中的維京少年要通過馴龍測驗才能成為維京勇士?電影王者天下(Kingdom of Heaven)中十字軍騎士為何和伊斯蘭領袖窮追猛打?

紐約時報暢榜作家,英語世界公認最會說歷史故事的說書人:拉爾斯‧布朗沃思透過其所著作之中古歐洲四部曲來回答上述這些問題。

只知道程式交易老祖曾出沒於群益程式交易討論區,手頭上有的資料是從一篇名為看不下去了的文章開始,說明程式交易(或是機械化交易)的核心觀念只有一個:程式交易只有一個秘訣,不容懷疑,每次跟單。

這邊僅就我手頭上有存檔的文章轉貼出來分享給大家。

比爾‧蓋茲(Bill Gates)是微軟共同創辦人,也是一名美國著名企業家、投資家以及慈善家。1995年到2007年的富比士全球富豪榜中,比爾‧蓋茲曾經連續13年蟬聯世界首富頭銜。

大家都知道,比爾‧蓋茲(Bill Gates)喜歡閱讀,還會在其個人部落格:Gatesnote 寫寫讀書心得。從2010年開始寫讀書心得,並從2012年開始,每年固定發表推薦書單,夏日一次,年尾冬季又一次,加上有時還會不定時額外推薦,累積到2020年夏季,總共推薦了150本書。

閱讀是探索世界萬物的最佳途徑,本文列出比爾‧蓋茲所推薦過的書,蓋茲說:每一本書都會教給我一些新的東西,幫助我從不同角度看待問題。閱讀激起了他對世界的好奇心,一起來看看比爾‧蓋茲的閱讀興趣以及其關心的問題。

Vanguard Dividend Appreciation ETF為由 Vanguard 所發行的股息成長ETF,美股代號為VIG,中文翻譯為Vanguard股息成長ETF,成立於2006年4月21號,距離上次介紹(2017年)時資產總值由242億美金成長為現在(2020年5月21日)的409億美金,VIG的總內扣費用則由0.08%調降為0.06%。

VIG 以複製法追蹤 NASDAQ US Dividend Achievers Select Index,完全持有追蹤指數的183支成分證券,此指數是從NASDAQ掛牌的證券中,篩選過去至少連續十年每一年股息都增加的公司。這支ETF著重的是長期股息成長的能力。

只知道無敵怪醫常出沒於聚財網,雖然怪醫先生已將文章變不見,但如果有心,應該可以尋求Google大神或聚財老網友的幫忙,而找到一部份的文章。這邊僅就我手頭上有存檔的文章轉貼出來分享給大家。

賽局理論(Game Theory)又譯為對策論或博弈論,是經濟學的一個分支,賽局理論被認為是20世紀經濟學最偉大的成果之一。具有競爭或對抗性質的行為稱為賽局行為,而賽局理論考慮賽局行為中個體的預測行為和實際行為,並研究最合理以及最佳化的行為方案和策略。

所謂賽局理論是用來分析雙方的利害對立關係或交涉的工具,賽局理論是研究互動決策的學問,在生物學、經濟學、國際關係、計算機科學、政治學、軍事戰略、社會學、心理學和其他很多學科都有廣泛的應用。這門學問需要用到的數學很複雜,但核心觀念卻很簡單,在作出對自己最為有利或最為合理的決策時,不只須考量自身策略,必須同時考慮對手的策略,並做出應變。

賽局理論(Game Theory)又譯為對策論或博弈論,是經濟學的一個分支,賽局理論被認為是20世紀經濟學最偉大的成果之一。具有競爭或對抗性質的行為稱為賽局行為,而賽局理論考慮賽局行為中個體的預測行為和實際行為,並研究最合理的行為方案和策略。

賽局理論可以成為我們的行動策略指南,從人性黑暗的角度來看,我們是無法預測他人行為的;從光明的這一面來看,我們須在做決策時在一定程度上猜測別人的心思。

賽局理論就是在上述的這種明暗之間來觀察人類行為的。賽局理論的基本出發點在於:你在作出對自己最為有利或最為合理的決策時,必須把別人的決策一併考慮進來。

框架效應(Framing effects)是行為經濟學以及行為財務學的一個名詞,框架效應是指用不同的敘述方式來描述同一個事物,會導致我們做出截然不同的決定。

因為語言表現方式會影響理解經驗的認知框架,從而影響評估經驗的基準(reference),若以不同的方式呈現相同的資訊,則會導致我們做出不同的決策:

框架效應在風險較高下做決定時所造成的影響更大,讓我們以著名的框架效應實驗,也就是亞洲疾病問題實驗為例:

刀疤老二在2000年左右活耀於BBS,2000年4月,開始以刀疤老二為暱稱在哈網發表一系列文章,此時在BBS仍繼續發文,之後漸漸以哈網為主。

2002年12月,寫完最後一篇文章之後,在網路上銷聲匿跡,他說:我要隨著時間慢慢消失,是哈網的傳奇人物之一。

其交易手法相當注重兩件事:

而其交易之思考順序永遠都是:

如果你沒緊急煞車的勇氣...算了吧...因為不懂保本的意義

如果沒紀律與自制...算了吧....因為不懂一致性的重要性

如果你堅持殺來殺去...算了吧...因為不懂讓獲利飛揚

目前國際匯款(電匯)是一件稀鬆平常的事,就如同使用國內ATM、手機APP或是網銀進行轉帳一樣,但一般投資人很少自行進行國際匯款,尤其是第一次在國外金融機構開戶並將錢匯往海外,本文用簡單易懂的方式,教你如何從台灣的銀行,將外幣帳戶的美金匯款至海外美國券商。

首先,整個匯款簡易流程步驟主要分成下面三個部分:

把銀行外幣帳戶的約定帳號設好並利用網銀匯款,早上匯款,最快晚上就會看到錢順利匯入美國券商帳戶了。而且這樣做有以下幾個好處:

當你考慮到關於退休這件人生大事並開始計劃退休需求時,抑或你在找尋財務自由的方法時,可能會聽過一些流傳多年的財務經驗法則,其中之一就是4%法則,而這篇文章則分享了什麼是退休金的4%法則(英文為 4 percent rule in retirement)。

當思考到退休金時最擔心的一個問題是,會不會在過世前就把退休金使用完畢,導致晚年生活悽慘,過著下流老人的過勞生活。換個方式來問問,到底需要累積多少資產才能安穩退休或是達到財務自由?

4%法則是經過學者使用過去報酬來測試退休計畫所得到的一個安全邊際數字,不會在晚年時讓退休金歸零的魔術比例數字。我們可以藉此來評估自己退休所需的退休金與資產規模,來設定退休目標與財務自由計畫。

一開始我們先來兩個情境問題,你可以先想一下你會選擇哪個選項?

問題一

假設你上電視玩遊戲,是一個遊戲規則很簡單的擲銅板遊戲,遊戲規則如下,你有下列兩種選擇方案:問題二

現在,讓我們再玩一次相同的擲銅板遊戲,不過這次主辦單位一開始先發給每人新台幣12000元,然後選項變成如下:

一開始寫部落格文章是在2017年時,那時的出發點很簡單:能夠把學到的東西用自己的話表達出來才算是真正搞懂學會,於是就開始寫起部落格,每周一篇持續了半年。

時間回到2016年,這一年除了工作上有了重大變化之外,還有下列三項事件看起來不痛不癢、無關緊要,但現在看起來卻是影響重大;就像萬曆十五年一樣,2016是無關緊要的一年:

諾貝爾文學獎是在1895年時按照諾貝爾(Alfred Bernhard Nobel)的遺囑設立的五個獎項之一,由瑞典學院(The Swedish Academy)每年頒發給在文學領域有傑出貢獻的作家。

諾貝爾文學獎始於1901年,在二十世紀,其中有4年將獎項同時授予了兩位獲獎者,還有7年因各種原因未頒獎,另外還有8次是延遲一年才頒發前一年的獎項。二十世紀共有96位文學家獲得諾貝爾文學獎。

在二十世紀近百位得獎作家中,本文精選出其中最具影響力的作家,列出一些值得閱讀的諾貝爾文學獎經典作品:

情境題:假設你上電視玩遊戲,要你搭電梯從第一樓到第十四層樓,從第二樓開始每層皆停。而主辦單位會在電梯的門口放上一顆鑽石,鑽石大小不一,要你挑選一顆你喜歡的鑽石,唯一的遊戲規則是拿了鑽石就不可以更換,你要如何做才能挑到最好最大的那顆鑽石?

有一天,柏拉圖問蘇格拉底說:愛情是什麼?於是蘇格拉底就請柏拉圖去森林裡撿一顆他認為最漂亮的石頭回來,但是有個規則:不能走回頭路,而且只能撿一次,不能換。

於是柏拉圖去做了,許久之後,結果他卻空著雙手,兩手空空的回來,手上半顆石頭都沒有。

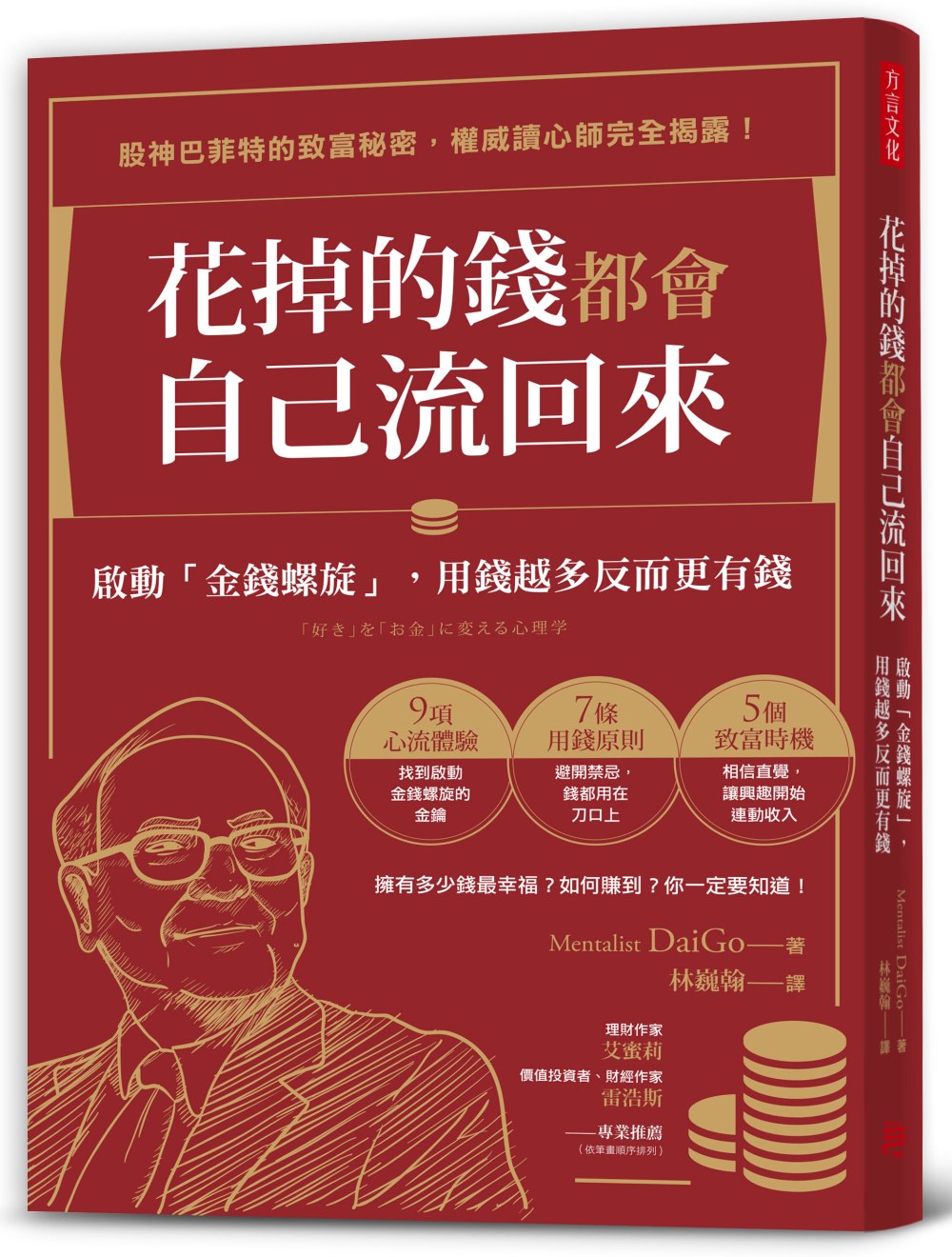

本書作者是一位日本人,筆名叫DaiGo,Mentalist DaiGo,是日本唯一的讀心師(出版社是這樣介紹)。簡單查了一下維基百科,作者是日本心理學家,Nico Nico作家和YouTuber,NicoNico頻道的付費會員數量是NicoNico頻道中最多的(截至2019年9月)。

日文書名為「好き」を「お金」に変える心理学,直接翻譯成中文的話就是將“喜歡”變成“金錢”的心理學。也就是書中提到金錢螺旋:選擇自己的興趣,並把錢投資在這件事上;然後再利用它賺到的錢,提高自己的收入,像螺旋往上的生財機制。

而要轉動金錢螺旋有下列四個步驟:

複委託的好處在於是國人熟悉的券商和銀行,資產不用匯至國外帳戶,又有自動退稅機制,再加上有問題的話可以直接找營業員處理,缺點則是手續費比較高,且沒有股利再投入計畫。

而使用海外券商下單優勢是手續費低(從2018年開始,有些券商已經交易零手續費),可降低投資交易成本,但是開戶、匯款,樣樣都得自己來,再加上有些公司的中文服務不是很完善,且在台灣沒有據點,難免令人覺得心不安且不踏實。

非系統性風險是由公司企業內部某一特殊的因素引起,與整個市場不存在系統的關聯與相關性,只對個別或少數股票產生影響,因此非系統性風險可藉由分散化投資來加以消除,故又稱可分散風險。

系統性風險是由公司企業外部、整體市場受到不可抗拒因素的影響所引起,因此系統性風險為無法規避的風險,是無法藉由分散化投資來加以消除的風險,故又稱不可分散風險。

海外投資,到底是選擇國內複委託券商還是海外美國券商比較好?美國券商這麼多,又該如何選擇?如果你有這個煩惱,那麼這篇美股投資的常用推薦券商比較總整理,或許可以解決你的疑惑。

以下挑選出5家排名名列前茅,在台灣使用者最多、最常使用並有中文化交易界面之海外投資券商,供大家參考,有需要的人可以挑自己喜歡的券商來使用。

複委託現在可以透過網路線上申辦這項服務,通常大部分的國內券商都有推出複委託這項服務,銀行交割戶頭除了國內台幣帳戶外,還可以選擇外幣帳戶;也就是可以選擇台幣交割或是原(外)幣交割。

完成開通複委託交易服務後,你就可以透過國內券商下單投資海外的有價證券,投資美股、英股、港股、日股、德股、滬股、深股及新加坡股票等海外國家地區的股票。

在股息連續成長企業清單(CCC List) 這篇文章中提到成為一個好的投資者的關鍵在於:投資股價合理的高優質企業 。而藉由股息連續成長企業清單來尋找優異的高品質企業會是一個不錯的起點。這篇文章將會介紹同屬股息成長投資的股息貴族與股息君王(Dividend Aristocrats and Dividend Kings)。

Sure Dividend部落格部落格作者,Nicholas McCullum在其文章,如何從頭開始建立股息成長投資組合(How To Build Your Dividend Growth Portfolio from Scratch) 提到股息貴族其定義:

CCC(Challengers,Contenders,Champions) List (股息連續成長企業清單),是由Dave Fish這位股息成長投資者,在網路上所開放的免費清單。 每個月月底會更新此免費清單,將股息連續成長企業依照股息連續成長年數長短,區分為以下三個族群: